-

Transactional advisory services

Supportiamo i nostri clienti a completare processi di acquisizione, vendita ed in generale di trasformazione

-

Valuations

Il nostro team valutazioni fornisce un supporto essenziale in caso di strutturazione di operazioni straordinarie, transazioni e contenziosi.

-

Merger and acquisition

Lavoriamo con imprenditori e manager di aziende del mid market aiutando loro ad affrontare qualsiasi tipo di operazione straordinaria

-

Forensic and investigation

Le imprese devono sapersi adattare a gestire indagini, contenziosi e risoluzioni di conflitti a livello multigiurisdizionale e ad affrontare la minaccia di attacchi informatici, proteggendo nel contempo il valore dell’organizzazione

-

Recovery & reorganisation

Assistiamo le imprese nell’individuazione di performance insoddisfacenti ed elaborare soluzioni attuabili che massimizzino il valore e consentano una ristrutturazione sostenibile.

-

Business risk services

Supportiamo le imprese nella gestione del rischio, nella prevenzione e nella gestione delle situazioni di incertezza al fine di minimizzare gli effetti negativi

-

Business consulting

Aiutiamo le imprese a governare processi ed evoluzioni ed il conseguente impatto sul business e l’organizzazione aziendale

-

Capital Market

Accompagniamo le imprese nella creazione di un percorso di eccellenza, supportandone la crescita e lo sviluppo tramite l’apertura del capitale

-

Business tax services

Offriamo assistenza e consulenza fiscale ordinaria in materia di imposte dirette e indirette e può supportarvi nella gestione degli aspetti contabili

-

Direct international tax

Supportiamo i gruppi, italiani ed esteri, in tutte le fasi in cui si articola il processo di internazionalizzazione dell’impresa

-

Global mobility services

Il nostro approccio alla global mobility garantisce soluzioni all’avanguardia in conformità con i vari adempimenti

-

Indirect international tax

Forniamo un’assistenza completa, in tema di imposte indirette, per l’implementazione delle strategie commerciali internazionali

-

Transfer pricing

La gestione proattiva dei prezzi di trasferimento ha come obiettivo la gestione del rischio fiscale, secondo le diverse possibili gradazioni

-

Litigation

Supportiamo le aziende nella gestione del rapporto con l’Amministrazione Finanziaria e nel contenzioso

-

Family business

Offriamo una consulenza su tutti gli aspetti riguardanti la pianificazione successoria e nel processo del passaggio generazionale

-

Legal

Grazie alla nostra esperienza e professionalità possiamo assistervi in ogni fase, sia essa stragiudiziale o giudiziale

-

Back office outsourcing

Assistiamo le imprese nella tenuta della contabilità, negli adempimenti relativi al payroll e alle dichiarazioni fiscali

-

Business process outsourcing

I nostri professionisti condurranno un'analisi della vostra organizzazione, fornendo una valutazione approfondita dei punti di forza e delle criticità

-

Compilation of Financial Statements

Grazie al nostro approccio proattivo e attento vi aiuteremo a fornire documenti chiari e accurati ai vostri stakeholders, sia nazionali che stranieri

-

Tax compliance

Offriamo servizi specialistici ad elevato valore aggiunto, impossibili da gestire internamente con la medesima efficienza e convenienza

-

Fatturazione elettronica

Assistiamo le imprese nelle differenti fasi necessarie all’implementazione della Fatturazione Elettronica, identificando le soluzioni più aderenti alle specifiche realtà

-

Conservazione sostitutiva

La conservazione sostitutiva è una procedura di archiviazione che garantisce la validità legale di un documento informatico conservato digitalmente

-

Rivalutazione beni d'impresa

Offriamo assistenza preliminare per il calcolo del beneficio fiscale teorico

-

Payroll

Servizio di payroll completo e personalizzato, integrato con soluzioni digitali e conforme alle normative italiane e internazionali.

-

Consulenza del lavoro

Supportiamo aziende italiane e internazionali nella gestione di ogni aspetto del personale.

-

HR & Payroll Advisory Services

Analizziamo contratti, retribuzioni e rischi per operazioni straordinarie e valutiamo i rischi legati a fisco, lavoro e sicurezza negli appalti.

-

Servizi estesi

Offriamo strumenti digitali integrati per semplificare la gestione HR.

-

Portale HR

Consulta i tuoi cedolini accedi al portale HR con le tue credenziali.

-

Cybersecurity

GT Digital aiuta i propri clienti a strutturare le funzioni interne di information security management, anche attraverso outsourcing parziali o totali

-

Agile and Programme Management

GT Digital fornisce il supporto nell'adozione e nell'implementazione di diverse metodologie di portfolio management

-

Robotic Process Automation

La nostra “BOT Farm” è dotata di digital workers in grado di aiutare i nostri clienti nelle attività ripetitive

-

Data strategy and management

GT Digital può supportare i propri clienti nello sfruttamento delle potenzialità dei Big Data, dalla definizione delle strategie all’implementazione dei sistemi

-

Enterprise Resource Planning

Supportiamo i nostri clienti nella selezione del Sistema ERP più adeguato alle loro esigenze, aiutando anche la comprensione dei modelli di licensing

-

IT strategy

GT Digital aiuta i propri clienti nelle scelte strategiche, li supporta ad individuare opportunità di innovazione, li aiuta a confrontarsi con i competitor

-

IT service management

Possiamo supportare la software selection, l’implementazione e l’adozione di strumenti dedicati alla gestione dei processi dell’ICT dedicati

-

DORA e NIS 2

L’entrata in vigore del DORA e di NIS2 rappresenta un passo significativo verso l’uniformità nella gestione della cybersecurity nel settore finanziario e non solo

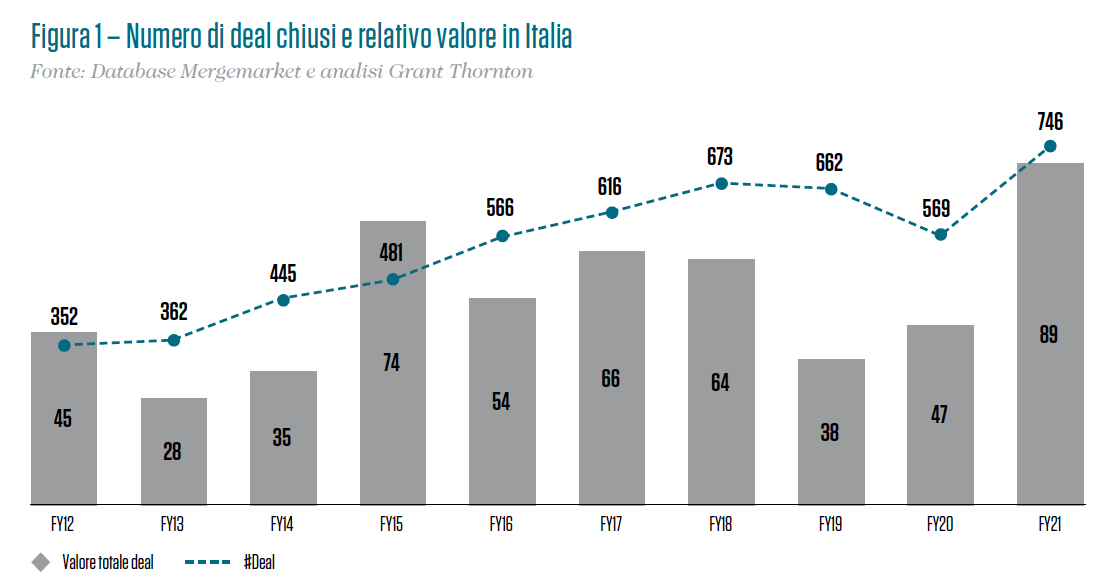

La pandemia di Covid-19 ha impattato in maniera significativa il mercato e così anche le attività di M&A che, almeno in Italia, dopo un primo momento di incertezza, hanno ripreso con vigore a partire dalla seconda metà del 2020 e non sembrano, a due anni di distanza, rallentare.

Il mercato delle operazioni straordinarie in Italia per il 2021 ha registrato circa 750 operazioni concluse (contro le circa 570 del 2020) a fronte di un controvalore di 90 miliardi di euro, e il 2021 è stato l’anno migliore in termini di operazione concluse dopo la crisi finanziaria del 2008.

A discapito di aspettative, a inizio pandemia, che prevedevano un cosiddetto buyer market la realtà dei fatti si è concretizzata, all’opposto, in un seller market (in altre parole il prezzo lo fanno i venditori). Le motivazioni sono molteplici e includono la forte disponibilità di liquidità (cd. “dry powder”), tassi di interessi bassi, una maggiore propensione ad aprire il capitale da parte degli imprenditori dopo lo shock (anche psicologico) legato al Covid-19, nonché dei multipli impliciti (valutazioni di azienda) ancora relativamente più convenienti in Italia rispetto ad altri paesi Europei.

OUTLOOK 2022 DEL MERCATO M&A

Il mercato M&A italiano nel 2022, sta vivendo e operando in un contesto totalmente differente rispetto alla situazione storica con effetti principalmente guidati dalla crisi Ucraina, i rincari delle materie prime e dell’energia, l’inflazione galoppante e il rialzo dei tassi di interesse che hanno impattato sostanzialmente tutto il tessuto imprenditoriale italiano.

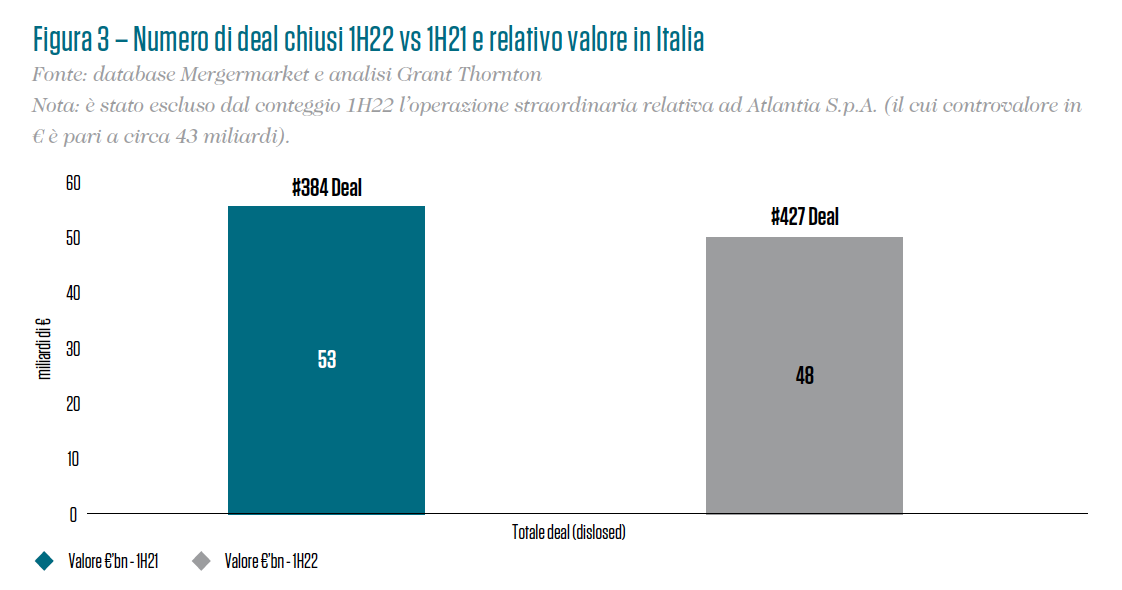

In termini di operazioni, nel primo semestre 2022 se ne sono registrate circa 427 (per un valore di circa 48 miliardi di euro) rispetto alle 384 dello stesso periodo del 2021. Si sta evidenziando quindi una certa crescita in termini di volumi ma con un valore delle operazioni del primo semestre 2022 che segnala un decremento di circa il 10% rispetto al dato del primo semestre 2021 legato anche alla maggiore numerosità dei cd. “large deals” nel primo semestre dell’anno passato.

D’altro canto, tenuto conto che mediamente in Italia il tempo medio dall’inizio delle interlocuzioni tra le parti al closing delle operazioni si aggira tra i 6 ed i 12 mesi, verosimilmente la maggior parte delle operazioni chiuse nel primo semestre 2022 è figlia di negoziazioni iniziate a fine 2021; dunque gli effetti delle conseguenze contingenti alla crisi Ucraina, di inflazione e prezzi dell’energia conseguenti avranno maggiore rilievo (se del caso) sui dati e statistiche delle operazioni per il secondo semestre 2022 / primo semestre 2023.

L’aspettativa per il secondo semestre 2022 e per i primi mesi 2023 è comunque segnata da un elevato numero di operazioni e legata, tra l’altro, alla necessità dei fondi di private equity, sia storicamente presenti in Italia sia di nuova apertura (con molti fondi di emanazione estera che hanno aperto in Italia negli ultimi 24 mesi), di investire la liquidità a disposizione.

L’aspettativa per il secondo semestre 2022 e per i primi mesi 2023 è comunque segnata da un elevato numero di operazioni e legata, tra l’altro, alla necessità dei fondi di private equity, sia storicamente presenti in Italia sia di nuova apertura (con molti fondi di emanazione estera che hanno aperto in Italia negli ultimi 24 mesi), di investire la liquidità a disposizione.

Possiamo poi identificare altri fattori che influenzano e influenzeranno le operazioni M&A:

- I potenziali acquirenti industriali, con fondamentali solidi, potrebbero avere un ruolo primario nel mercato M&A avvantaggiandosi di situazioni di difficoltà dei competitor.

- L’impatto valutario: un dollaro estremamente forte rende particolarmente appetibile il mercato Europeo e le eccellenze Italiane per i potenziali acquirenti d’oltreoceano.

- Il cosiddetto “distressed M&A” (ove la Target è tipicamente una società in difficoltà finanziaria o economica) che è rimasto sotto traccia negli ultimi due anni e che ci attendiamo riemerga con forza a partire da fine anno come conseguenza non solo della delicata situazione contingente ma anche con la conclusione degli effetti lunghi delle moratorie Covid-19 e, ancora di più, della forte liquidità messa a disposizione dal sistema bancario nel 2020 e 2021 con finanziamenti concessi anche ad aziende che già avevano problemi di sostenibilità di business, prima ancora che di tensione finanziaria.

Infine, una tematica da attenzionare è quella della leva finanziaria. I tassi di interesse di riferimento sono tornati positivi e, verosimilmente, cresceranno ancora nei prossimi trimestri. Gli spread applicati a tali tassi sono ad oggi piuttosto in linea con quelli storici, il che sta a significare un premio al rischio in linea con il passato, ma il dato di fatto è che il costo della leva sta crescendo e crescerà ancora. Vi è inoltre una crescente selettività da parte del ceto bancario nel finanziare le operazioni straordinarie anche se in parte mitigato da una crescente presenza di player specializzati in private debt o finanziamenti alternativi quali il mezzanino.

“MID-MARKET” M&A ITALIANO: GESTIONE DELLE INFORMAZIONI E DEL RISCHIO

Il mercato M&A del mid-market italiano è stato finora dinamico e le attese, come accennato in precedenza, sono che rimanga tale anche nei prossimi mesi. La crescente numerosità di fondi di private equity e della cultura M&A per gli operatori industriali unita alle criticità che la situazione contingente sta portando e porterà saranno un volano per le operazioni di aggregazione. Inoltre, il mercato italiano del mid-market è sempre stato relativamente prudente nell’utilizzo di leva finanziaria rispetto ad esempio ai mercati anglosassoni e quindi un’eventuale contrazione nella disponibilità di debito per finanziare le operazioni dovrebbe incidere solo marginalmente.

Le incertezze che stiamo vivendo da qualche anno stanno influenzando il modo in cui le negoziazioni vengono concluse. Uno strumento che sempre più spesso viene utilizzato anche nel mercato mid-market M&A italiano è quello dell’earn-out, ovvero una porzione di prezzo differita e pagata successivamente al raggiungimento di determinati obiettivi negli anni successivi.

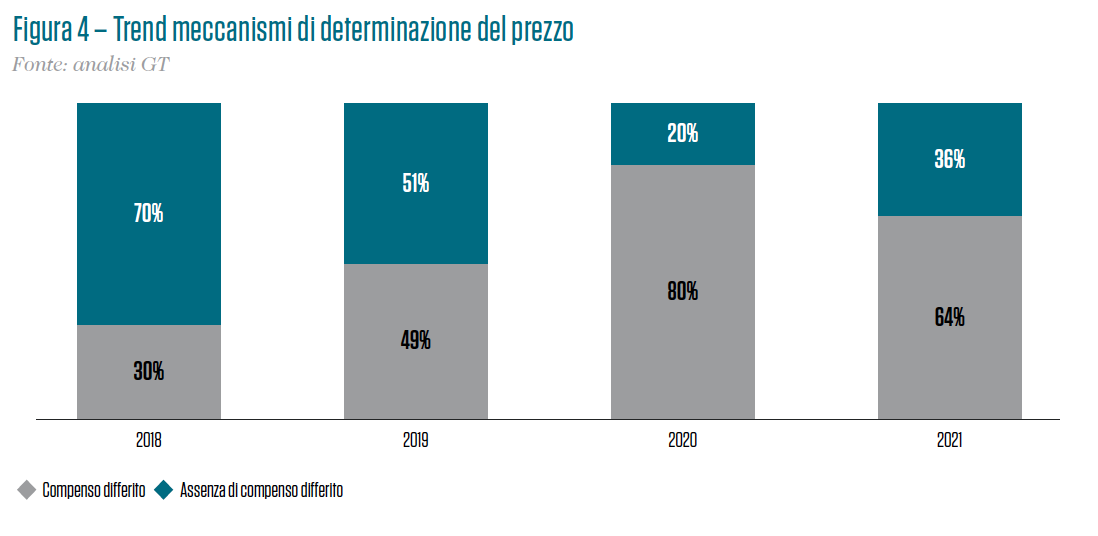

Sulla base delle due diligence eseguite tra il 2018 e il 2021, abbiamo effettivamente registrato una evidente virata negli ultimi anni verso meccanismi di prezzo con una componente differita (questo soprattutto durante il periodo pandemico del 2020) che verosimilmente tornerà nuovamente a crescere a partire dal secondo semestre 2022.

Capitolo a parte per quanto riguarda il mercato mid-market è la tematica di asimmetria informativa tra acquirente e venditore. Storicamente, nelle imprese di medie dimensioni italiane (ma anche in quelle relativamente grandi), si è assistito sovente alla mancanza di un controllo di gestione e di una reportistica strutturati, che sono fattori chiave sia nella gestione ordinaria della società, sia nella gestione straordinaria (durante un processo di M&A). La mancanza di questo set informativo e gestionale in fase di due diligence alcune volte mina il buon esito dell’operazione o riduce il prezzo dell’operazione.

Questo è ancora più vero in un contesto di crisi pandemica prima, e di shock geopolitici ed inflazionistici poi, che rende “l’analisi del numero” attività ancora più importante sia nella gestione ordinaria della società che ai fini della buona riuscita dell’operazione.

D’altro canto, la progressiva apertura al mercato M&A da parte degli imprenditori, portando ad una maggiore consapevolezza del management il quale dimostra più dimestichezza con la materia “Corporate Finance” e gli indici che ne guidano le logiche rispetto a qualche anno fa. Questo è forse anche legato ad una maggiore presenza sul mercato mid-market di operatori specializzati lato M&A (advisor finanziari, specialisti di due diligence finanziarie, fiscali e di business, avvocati d’affari, ecc) che sono fondamentali nella gestione di un processo di compravendita sano ed efficace che spesso può essere minato dalla presenza di consulenti storici e di fiducia ma che peccano di esperienza in gestione di processi complessi quali quelli M&A.

CONCLUSIONI

L’outlook del mercato M&A in Italia rimane positivo e verosimilmente lo rimarrà fino al primo semestre 2023. I prossimi mesi saranno fondamentali per capire i macrotrend di lungo periodo e quanto saranno impattati dal rientro (o meno) della spinta inflazionistica ovvero delle tensioni internazionali. Non ci aspettiamo necessariamente una diminuzione significativa dei multipli utilizzati per le valutazioni quanto una riduzione della marginalità (EBITDA) su cui il multiplo stesso viene calcolato e l’utilizzo sempre maggiore di meccanismi di mitigazione dell’incertezza quali earn-out.

Analizzato asetticamente il contesto attuale, bisogna pur dire che dalle crisi nascono spesso opportunità. È importante per gli attori di mercato essere in grado di identificare i cavalli giusti (aziende) ricordando, però, che per guidare il cavallo bisogna trovare anche il fantino giusto (manager/imprenditore).